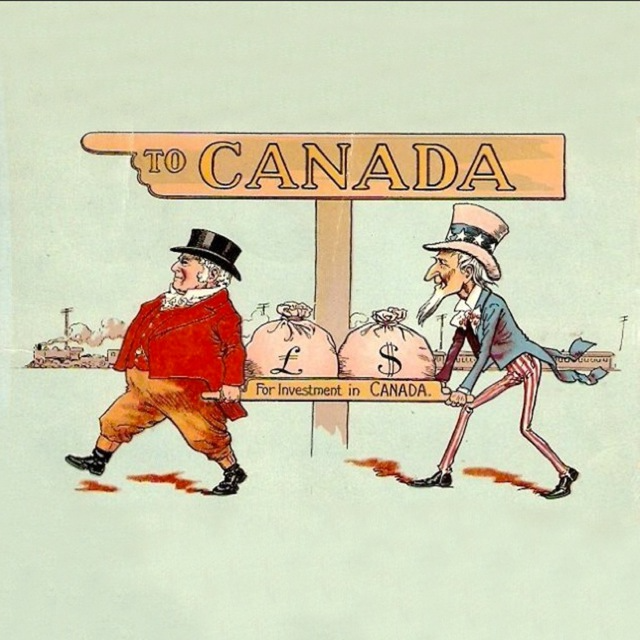

Финансы в Канаде

-

Оч по взрослому. Короче ответ «UX». Всем спасибо, все свободны

-

Попробуйте поискать в истории. Если коротко: "Налог как у всех - прогрессивная шкала. Не надо платить employment insurance, зато пенсионный план в двухкратным размере. Зато можно списывать расходы (выручка-расходы = доходы с которых платишь налог). Регистрироваться нигде не нужно если будешь работать от своего имени. Если за 4 квартала подряд подучишь больше 30,000$ то надо зарегистрироваться на уплату HST. Но если клиенты не в Канаде - то платить HST не надо."

При этом главная проблема - как российский работодатель будет вам платить в канаду, чтобы списывать расходы себе. Ответ - в белую никак. Кто-то оставляет российкий ИП открытым - но в таком случае какой-то 100% правильной схемы как избежать двойное налогообложение нет.

-

Тогда работодатель платит вам как нерезиденту, а вы тут уже показываете это все и доплачиваете разницу. Но не каждый работодатель согласится. Но знаю людей которым работодатель продолжал платить как резидентам, так как они не сообщали об отъезде. Дальше все так же.

-

Спасибо всем за ответы! С этими резидентами/нерезидетами и 183 днями будем разбираться. Но если все же 13% ндфл от моей зп, страховые же на плечах работодателя, то чтобы понять сколько я должна Канаде я могу воспользоваться simpletax.ca/calculator Там ввести сумму дохода, ввести уплаченный в рф ндфл и узнаю сумму для уплаты в Канаде, верно?

-

Об открытии счета в Канаде должен сообщить в налоговую рф. И о движении средств в течение некоторого времени