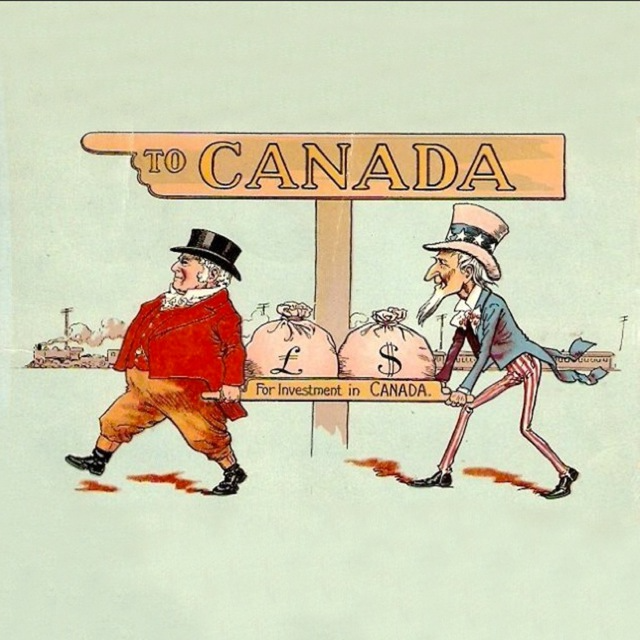

Финансы в Канаде

-

То рано или поздно Канада обменяется налоговыми данными, договор то уже есть

-

то если они обмениваются то и платить налоги не надо. я же уже запалтил налог в одной стране. зачем платить во второй. ….. Вообщем надо разбиратся еще. а то не понятно же.

-

Во второй надо в декларации отразить, как и размер уплаченного налога, тут доплатить разницу в налогах, если будет.

-

и сколько ? 10 - 15 -25 %

-

Блин ну тебе уже несколько раз написали вверху выкладки на примере условной квартиры. Мы не знаем сколько стоила твоя квартира на момент твоего лендинга, сколько она будет стоить на момент продажи, в каком ты tax bracket, какие у тебя есть tax credits, какие есть deductions. Там миллиард переменных.

-

ясно. и на том спасибо. я хотел всего лишь узнать рендж этих процентов. Я не уверен что все перед лендингом делают оценку всего имущества или вообще его продают. потому и спрашиваю. ибо вдруг не понравится и вернусь и продавать не надо будет. а если понравится то надо будет продать. может тогда другую схему применить прийдется. подарить родственнику а он продаст и деньги подарит по дарственной. или через третьи лица.

-

Нужно понять базу налогообложения - (цена квартиры в момент продажи) минус (цена квартиры на момент лендинга) — и половина от этой разницы * на твой tax брекет. Может человек вообще продаст В УБЫТОК - там вообще не будет налога, а даже наоборот в будущем можно будет понизить свои налоги за счет capital loss.

-

ну это я уже понял )

-

в европе с этим проще, с Германией в частности. продал квартиру показал в налоговой германии договор купли продажи переведенный на немецкий положил деньги на счет. все.

-

походу да. и гараж и дачу. можно еще оценить машину на всякий случай