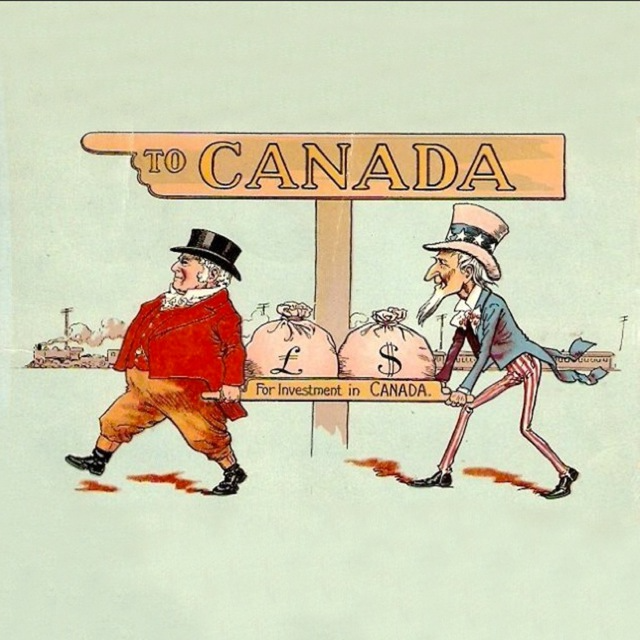

Финансы в Канаде

-

но в рф ведь все равно придется платить как нерезиденту. думаю может проще на родственников переписать, чтобы они потом продали и мне деньги подарили.

-

о, ниче себе, спасибо.

-

Вообще базируясь на этом все таки не положено, что и логично🤷♂ If the beneficiary of an RESP account becomes a non-resident, the account can be kept intact, but no contributions can be made and grants are not paid. If the beneficiary moves back to Canada and re-establishes Canadian residency, contributions can again be made and grants will be paid on contributions. No grant room will be accumulated for the time during which the beneficiary was a non-resident.

-

В TFSA лимит начнет увеличиваться только с года лендинга или приезда в страну, если по work или study permit. Это легко посмотреть в личном кабинете CRA. (округляют по годам в большую сторону). В первый раз слышу, что модно за предыдущие годы как-то использовать..

-

-

Проще всего в TFSA, да. Но проверьте какой у вас contribution room. Если вы недавно приехали, то он не будет большим или его вообще не будет. вся фишка TFSA, что весь доход на этих счетах не будет облагаться налогами.

-

В любое время если есть доступный contribution room.

-

Каждый сам решает, но все лучше чем на налогооблагаемом счёте.

-

Можно, но уточняйте в организации, где будете открывать. Тут есть такой нюанс, если вы вытащите деньги из TFSA, то room общий не пропадает, но использовать его снова (доложить) вы сможете только в новом году. Если ещё остался неиспользованный лимит в текущем году, то только его можно использовать. Вытащенные деньги можно использовать на другие инвестиции (не TFSA) или траты как угодно. Перевести из одного вида TFSA в другой вроде тоже можно. Если переводить счёт в другую организацию как правило возьмут комиссиию.

-

Ну тут проценты в принципе небольшие)

-

-

тут не надо еще забывать что RRSP уменьшает налогооблагаемую базу

наш менеджер в банке советовал сначала по максимуму класть в RRSP и только потом если что-то останется то в TFSA, это в целом может быть выгоднее