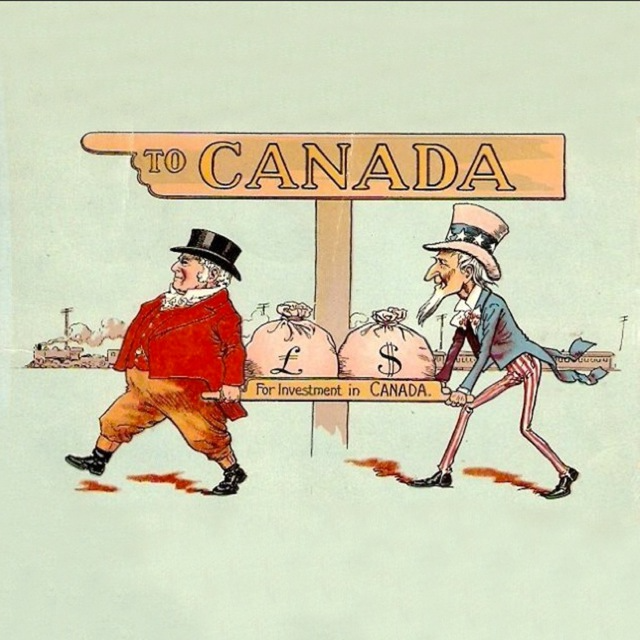

Финансы в Канаде

-

1. Требование подавать T1135 привязано не к рыночной стоимости, а к adjusted cost base. Если слиток закопал сам иммигрант, то она будет равна рыночной стоимости слитка на момент въезда в Канаду. Если вдруг оказалось, что слиток на момент въезда стоил $99K и больше собственности нет, то не нужно отчитываться (даже в последующие годы, когда он подорожал). 2. Это unrealized capital gain, он не облагается налогом. turbotax.intuit.ca/tips/realized-vs-unrealized-capital-gains-15926 3. Если слиток выкопает Ki lo, то это будет capital loss. 4. Если вы навсегда уедете из Канады после 5 лет пребывания тут, то будет deemed disposition и будет налог на разницу между ценой слитка на момент въезда и выезда.

-

В США это прямо острая тема сейчас среди моих правых друзей в фейсбуке!! Не уверен, что слиток у Андрея настолько большой, конечно. Biden’s budget proposes taxing capital gains at about the same rate as income for those who earn over $1 million, meaning the top capital gains tax rate would also be 39.6 percent. It also proposes levying an unrealized capital gains tax for the first time in US history. www.vox.com/money/23634085/biden-2024-budget-billionaire-tax-capital-gains

-

Хм, я что-то не уверен на счёт первого пункта: если на момент становления канадским резидентом слиток стоил меньше 99к и не было другого имущества, но в течении года его цена выросла и превысила 100к - разве не нужно тогда его репортить? Кстати, отсюда возникает другой вопрос: если в одном году зарепортил в т1135 имущество свыше 100к, а в течении след года оно предварительно упало в цене и уже ни разу за год не превышало 100к - то за этот год его можно не репортить? А когда цена опять вырастет, условно через год, то снова репортить? То есть репортить только, если общая стоимость превышала в течении года 100к...

-

Это цена, по которой вы купили слиток ПЛЮС комиссии, которые вы заплатили: The adjusted cost base is usually the cost of a property plus any expenses to acquire it, such as commissions and legal fees. www.canada.ca/en/revenue-agency/services/tax/individuals/topics/about-your-tax-return/tax-return/completing-a-tax-return/personal-income/line-12700-capital-gains/calculating-reporting-your-capital-gains-losses/adjusted-cost-base.html Однако, в условиях задачи слиток закопал иммигрант, а потом приехал в Канаду. В этот момент произошло deemed disposition всего его имущества, и ACB стал равен FMV на момент въезда.

-

Нет, не нужно. В последующие годы тоже. Is the $100,000 threshold based on the fair market value of the property? No, it is based on the cost amount. The cost amount is defined in subsection 248(1) of the Income Tax Act and generally is the adjusted cost base and not the fair market value.

-

Вписываем в ACB текущую рыночную себестоимость производства золота ($1200-$1300 за унцию) и таким образом уменьшаем стоимость активов на две трети 🤣

-

-

Хм. Очень интересно. То есть грубо говоря, если кто-то сейчас заехал в Канаду, когда цена на его недвигу упала в Украине в несколько раз и стала дешевле 100к, то даже после возврата цены к довоенному уровню (выше 100к) ее уже не нужно будет никогда репортить в т1135? 🤨 Это такой слон в комнате, которого я не замечал ни разу. Но налог при продаже на разницу цен на дату между въездом и продажей платить надо будет все равно. Подавать вместе с налоговой декларацией за год, и облагаться будет только 50% от прибыли по вашей ставке согласно брекету...

-

Да. Как я понимаю, это сделано для предсказуемости администрирования. Иначе было бы так, что в первый год надо форму подавать, во второй не надо, в третий снова надо. CRA было бы вообще трудно понять, что происходит. А насчет "что-то новое" — я вон три дня назад узнал, что не нужно отчитываться за собственность в год, в котором приехал! То есть мне можно вообще на все это забить до 2025го! Тоже ни разу не видел, хотя раза три читал! :)

-

Думаю это как с любыми инвестициями. Пока вы их не продали, прибыль не учитывается . Как и с акциями. Вы платите налог на дивиденды, но не на сам капитал.