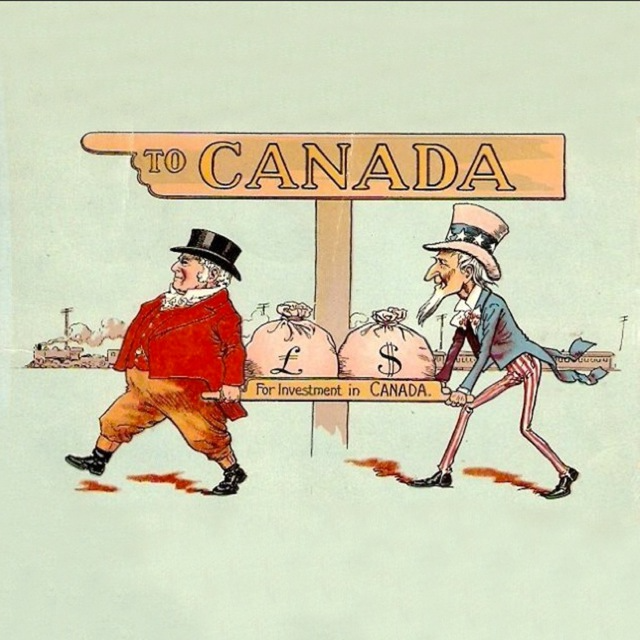

Финансы в Канаде

-

Мне вот больше интересна стратегия ведения joint non-registered в плане атрибуции налогов. Вроде пишут что можно с супругой 50/50 контрибьютить, но как в случае чего доказывать что это она свои деньги клала (из joint чекинга) непонятно.

-

Надо очень много читать. Очень по-разному комиссии построены. У TD нет комиссий при покупке e-Series mutual funds, но есть комиссии конские комиссии при покупках акций и плохой курс, но можно избежать maintanance fees. У IB дорогой maintanance (грубо говоря), но очень хороший курс обмена, но долгий вывод денег. У Questrade (кажется) бесплатная покупка ETF, но платная продажа и так далее :)

-

У нас ещё нюанс в том что большая часть привезена с родины где вообще концы в воду так сказать

-

Надо почитать, звучит как что-то сказочное

-

Ну до лендинга вы были нерезидентами Канады — на вас вообще не расптространяются attribution rules. Это кстати еще работает как один из вариантов разрыва attribution'а у капитала - чтобы один из супругов стал нерезидентом. А тут получается в обратную сторону - капиталы накопленные до становления резидентами налоговыми Канады. В моём понимании относительно таких капиталов заработанных до лендинга действует личное право лиц (т.е. грубо говоря гражданский кодекс стран СНГ, где говорится, что совместно нажитое — 50% на 50%).

-

Я не совсем согласен в плане того что вы как-то настраиваете человека на analysis paralysis. Имхо после того как выбрал фонд с низким фи (по сравнению с тем что могут впаривать отдельные акторы) комиссии брокера уже не так важны. Тем более если человек начинающий то пока он над этим трясётся и изучает, упускается time in the market (если речь о длинных вложениях конечно)

-

Ну там действительно куча подводных камней: каждый brokerage нагревает клиента на какой-то определенной вещи и если не сделать research — поймешь где теряешь деньги слишком поздно :) Самое простое для начала это открыть Wealthsimple Trade (не путать с Invest) и торговать канадскими ценными бумагами за CAD – тогда получается всё бесплатно :)

-

Но если сможешь почитать какую-то труъ инфу на этот счет было бы круто. Но я пришёл к выводу что всё решается по личному праву той страны где ты был налоговым резидентом до этого (то есть фактически гражданский кодекс стран СНГ где 50% на 50% всё). Я не думаю что CRA сможет эффективно опротестовать это :)

-

Interest and dividends earned in an in-trust account are taxed in the hands of the parent who funded the account, while realized capital gains are taxed in the child's hands. One of the big benefits of using the CCB to invest for a child is that these attribution rules don't apply to parents.

"The Canada Child Benefit is specifically carved out of the attribution rules for minor children," said Jamie Golombek, managing director of tax and estate planning at CIBC Private Wealth Management. "If a parent sets that money aside for the child, then it becomes the child's money and the child's income will not be attributed back to the parent."

It's highly unlikely a child would actually have to pay any income tax based on dividend and interest income, but Mr. Golombek still suggests filing a tax return. The reason is that consistent tax filing demonstrates to the Canada Revenue Agency that someone is diligent about reporting all income.

beta.theglobeandmail.com/globe-investor/personal-finance/household-finances/use-the-canada-child-benefit-to-invest-in-your-childrens-education/article32173058/?ref=www.theglobeandmail.com&service=mobile